Der Euro eröffnet heute gegenüber dem USD bei 1.1723 (07.57 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1.1717 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 113.14. In der Folge notiert EUR-JPY bei 132.65. EUR-CHF oszilliert bei 1.1433.

Der Vorstoß des französischen Präsidenten Macron rief gestern eine verhalten positive Resonanz bei der deutschen Bundeskanzlerin hervor.

Festzuhalten ist: Die Bereitschaft zu Veränderungen der politischen Struktur innerhalb Kontinentaleuropas ist in Berlin und Paris gegeben. Das ist positiv, weil es notwendig ist!

Nachdem die versprochene US-Steuerreform bereits seit der Wahl Trumps mehrmals an den Märkten abgefeiert und diskontiert wurde(!), erleben wir jetzt erneut ein laues Lüftchen steigender Risikofreude an den Märkten mit der Ausformulierung der Pläne Trumps. Nun sind diese Pläne lediglich sein Wunsch. Nun wünschte Trump sich bereits viel in seiner Präsidentschaft. Die erfüllten Wünsche sind mehr als überschaubar.

Dennoch: Der USD gewinnt an Boden, Aktienmärkte schieben sich mühselig nach vorne und Zinsen legen wegen der erhofften Konjunkturstütze und dem damit möglicherweise ansteigendem Inflationsdruck, aus erhöhter Nachfrage resultierend, leicht zu.

Sofern US-Präsident Trump seine Wünsche durchsetzen könnte, würde das einen positiven konjunkturellen Impuls mit sich bringen.

Werfen wir einen Blick die Katalysatoren dieser Seite der Medaille:

Deutlich niedrigere Unternehmenssteuern und eine Senkung des Spitzensteuersatzes für Privatleute stünden an.

Trump brachte einen Freibetrag von 12.000 USD für Alleinstehende und 24.000 USD für Ehepaare ins Gespräch.

Der Spitzensteuersatz soll von 39,6% auf 35% gesenkt werden. Zusätzlich würde es laut Trump nur noch zwei weitere Steuerklassen bei 25% und 12% geben.

Die Körperschaftssteuer für Unternehmen soll von 35% auf 20% sinken.

Die andere Seite der Medaille sind die damit verbundenen Kosten:

Trump ließ offen, wie die Reform finanziert werden soll, ohne das Haushaltsdefizit weiter zu steigern. Bei den Demokraten stießen die Vorschläge auf Kritik. Das mag der Hintergrund für das lediglich laue Lüftchen an den Aktienmärkten sein.

Es stellt sich die Frage, ob der damit erzielte Wachstumsimpuls am Ende nur gekauft wird (konsumtive Ausgabe des Staates) oder ob sich diese Steuermaßnahmen investiv rechnen.

Das auf Haushaltspolitik spezialisierte Institut CRFB erwartet, dass sich die Steuersenkungen innerhalb von zehn Jahren auf insgesamt 5,8 Billionen USD belaufen. Das Vorhaben würde laut CFRB am Ende circa 2,2 Billionen USD kosten.

Das entspräche einer Erhöhung der jetzigen Staatsverschuldung um 10%. Das ist nicht unerheblich.

Bezüglich des aktuellen Erfolgs der Präsidentschaft Trumps sollten die Märkte nicht euphorisch diese Steuerreform abfeiern. Das gilt bezüglich der Frage, ob sie überhaupt kommt und wie sie, wenn sie kommt, am Ende aussieht.

Prognose: Sie wird das jetzige Volumen, das von Trump vorgeschlagen wurde, aller Voraussicht nicht haben.

Aus Deutschland erreichten uns heute tendenziell enttäuschende Daten, die nicht prekär sind, aber durchaus eine Debatte über die Dynamik der weiteren wirtschaftlichen Expansion rechtfertigen.

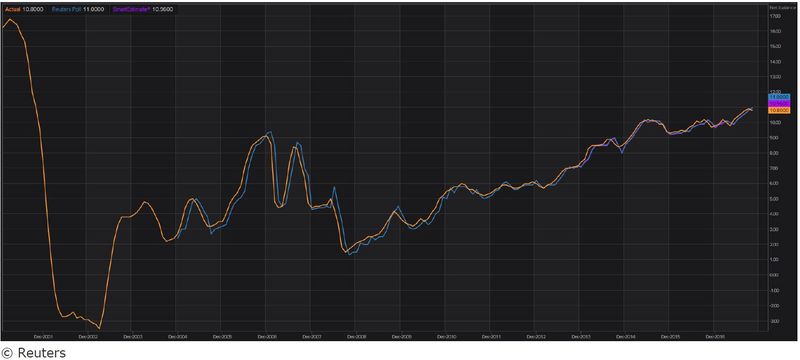

Der viel beachtete GfK-Konsumklimaindex sank per Berichtsmonat Oktober unerwartet von zuvor 10,9 auf 10,8 Punkte. Die Prognose lag bei 11,0 Zählern. Historisch gesehen ist das Niveau nach wie vor als sehr hoch zu klassifizieren. Es oszilliert im Bereich der Höchststände seit 2001.

Die Geldmenge M-3 der Eurozone legte per August sportlich um 5,0% nach zuvor 4,5% zu. Die Kreditvergabe an private Haushalte stieg um 2,7% nach 2,6% im Jahresvergleich und reüssiert jetzt mit der höchsten Wachstumsrate seit März 2009!

Die Kreditvergabe an Unternehmen nahm im Jahresvergleich um 2,5% nach zuvor 2,4% zu und erreichte die höchste Wachstumsrate seit Juni 2009!

Passt das zu Negativzinsen für Banken, zu Nullzinsen für Sparer und quantitative Maßnahmen der EZB?

Die US-Auftragseingänge für langlebige Wirtschaftsgüter reüssierten mit einer Zunahme per Berichtsmonat August um 1,7% nach zuvor -6,8%. Die Prognose war bei +1,0% angesiedelt. Einmal mehr spielten Flugzeugorders eine entscheidende Rolle bei der aktuellen Performance im August.

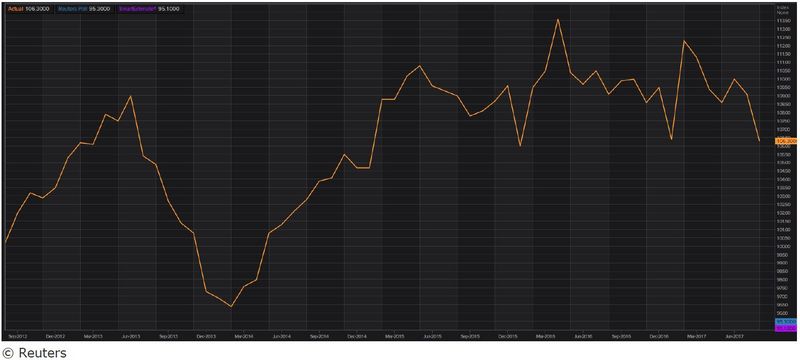

Dagegen ergab sich bei dem Index der anhängigen Hausverkäufe eine Enttäuschung. Per Berichtsmonat August kam es unerwartet zu einem Rückgang des Index im Monatsvergleich um 2,6% nach zuvor -0,8%. Die Prognose lag bei -0,5%. Damit sank der Index auf das niedrigste Niveau seit Januar 2016.

Bezüglich des Immobilienmarktes wird uns das Thema „Affordability Gap“ zunehmend beschäftigen. Entweder werden die US-Kreditvergabestandards oder Hypothekenankaufsbedingungen für staatliche und halbstaatliche Institutionen weiter gelockert (Modell Krise 2008 – „Kick the can down the road approach“, qualitatives Problem in der BIP-Expansion) oder es kommt zu einer wenig erbaulichen zyklischen Entwicklung am US-Wohnimmobilienmarkt.

Lassen wir zum Schluss den Federal Reserve Gouverneur James Bullard zu Wort kommen:

Der Gouverneur der Federal Reserve St- Louis James Bullard sieht vor dem Hintergrund des angeblich schwachen Inflationsbildes und des Wachstumspfads von weniger als 2% keine weitere Zinserhöhung in naher Zukunft als notwendig an.

Aktuell ergibt sich ein Szenario, das eine positive Haltung bezüglich der Bewertung des USD favorisiert. Erst ein Überwinden der Widerstandszone bei 1.2080 - 00 negiert den positiven Bias des USD.

Viel Erfolg!